BAIL IN

COS'È IL BAIL-IN

La direttiva BRRD

A partire dal 1 gennaio 2016 anche in Italia è entrata in vigore la nuova direttiva europea BRRD (Bank Recovery and Resolution Directive): lo scopo primario di questa direttiva è fornire alle cosiddette "autorità di risoluzione" (per le banche più grandi è la nuova autorità europea Single Resolution Board e per quelle più piccole è la Banca d'Italia) una serie di regole comuni a tutti i Paesi dell'Unione Europea per prevenire ed eventualmente gestire le crisi bancarie.

Il bail-in, conosciuto anche come procedura di salvataggio interno delle banche, è uno dei punti della direttiva BRRD ed è uno strumento che evita il dissesto finanziario e ricostruisce il capitale di un istituto di credito, impedendo che la crisi abbia impatti sull'intero settore.

-

Le novità introdotte dal Bail-in

La novità più importante introdotta dalla direttiva sul bail-in è il presupposto che il costo di un'eventuale crisi bancaria debba essere sostenuto principalmente all'interno della banca stessa, evitando così che il costo del salvataggio gravi sugli Stati e quindi sui contribuenti (il cosiddetto bail-out).

Attraverso il bail-in si ricostruisce il capitale della banca in crisi attraverso la riduzione del valore delle azioni e di altri crediti, oppure attraverso la conversione in azioni di questi ultimi. Il salvataggio interno delle banche deve rispettare un ordine sequenziale per il reperimento dei fondi necessari al risanamento del capitale: chi ha investito in strumenti più rischiosi sosterrà prima di altri perdite o conversioni in azioni e solo dopo aver esaurito le risorse della categoria più rischiosa si può passare alla successiva.

In ogni caso è fondamentale sottolineare che l'eventuale perdita dei creditori della banca non potrà mai essere superiore a quella che si avrebbe in caso di liquidazione e chiusura della banca stessa.

E' quindi particolarmente importante, prima di investire in azioni e altri strumenti finanziari, informarsi attentamente e scrupolosamente sulla solidità della banca emittente valutando parametri come il rating, l'andamento dei CDS (Credit Default Swap: è il premio assicurativo che tutela dal rischio di default, il rapido aumento del suo valore segnala tensioni nel mercato) e il Cet 1 (Common equity tier 1).

Puoi approfondire la tematica del bail- in leggendo la guida realizzata dall'ABI.

DOVE SI APPLICA

-

Gli strumenti coinvolti nel Bail-in

Il principio base del bail-in è che chi possiede strumenti finanziari più rischiosi contribuisca maggiormente al risanamento nel caso di crisi bancaria. Gli azionisti saranno quindi i primi ad essere chiamati ad intervenire. Se il loro contributo dovesse rivelarsi insufficiente, dovranno contribuire coloro che possiedono altre categorie di strumenti, secondo il seguente schema di priorità:

- Azioni e altri strumenti finanziari assimilati al capitale, ad esempio le azioni di risparmio e le obbligazioni convertibili (ossia quella particolare categoria di obbligazioni che per contratto possono essere convertite in azioni)

- Titoli subordinati senza garanzia

- I crediti non garantiti, come le obbligazioni bancarie non garantite, che hanno un rischio più alto rispetto alle obbligazioni ordinarie

- I depositi superiori a 100.000 euro delle persone fisiche e delle piccole e medie imprese (esclusivamente per la parte eccedente i 100.000 euro).

In ultima istanza, se tutte le precedenti misure non avessero risolto la crisi, interviene il Fondo di Garanzia, finanziato dalle banche stesse.

E' bene sottolineare che in caso di necessità il bail-in può essere applicato anche a strumenti emessi dalla banca e già in possesso degli investitori prima del 1 gennaio 2016.

-

Strumenti esclusi dal Bail-in

Gli strumenti che invece non possono essere in alcun modo coinvolti nelle procedure per il salvataggio interno delle banche sono:

- I depositi fino a 100.000 euro: fino a questa soglia conti correnti e conti deposito sono tutelati dal Fondo Interbancario di Tutela dei Depositi e dal Fondo di Garanzia dei depositanti del Credito Cooperativo

- Le obbligazioni garantite, come i covered bond

- I titoli depositati in un conto titoli (tranne nel caso in cui i titoli siano stati emessi dalla banca coinvolta nel bail-in)

- Le disponibilità dei clienti in custodia presso la banca, come il contenuto delle cassette di sicurezza.

- I debiti della banca verso i propri dipendenti, fornitori, fisco ed enti previdenziali, ossia tutto ciò che riguarda retribuzioni, prestazioni pensionistiche e servizi essenziali per il funzionamento della banca.

-

Cosa succede a conti e depositi fino a 100.000 euro?

È bene sottolineare che i depositi oltre i 100.000 euro non vengono automaticamente coinvolti nel bail-in, ma possono esserlo sono nel caso che il contributo richiesto a chi possiede strumenti più rischiosi (azioni, obbligazioni subordinate ecc.) non sia sufficiente al risanamento della banca.

La Banca d'Italia può inoltre decidere di escludere anche altre categorie di strumenti, secondo una valutazione caso per caso volta a preservare la stabilità finanziaria ed evitare il rischio di contagio.

COME SI VALUTA LA PROPRIA BANCA?

Esistono diversi parametri per valutare la solidità delle banche: i più importanti da prendere in considerazione sono il rapporto patrimoniale CET1 (Common Equity Tier 1 CET 1), il rating delle agenzie specializzate e il valore dei CDS (Credit Default Swap).

-

Il rapporto patrimoniale CET1

Il CET 1 (Common Equity Tier 1) è un parametro che misura la solidità di una banca. Si ottiene dal rapporto tra il patrimonio di migliore qualità (sostanzialmente capitale e riserve) e il numero totale delle attività ponderate per il rischio (ossia il valore di prestiti concessi e ogni altra attività, valutati in base alla loro qualità creditizia, cioè alla possibilità che la banca rientri o meno dell'importo impegnato). Più il valore del CET 1 è alto, più la banca è solida.

Il CET 1 mostra come per costruire una banca solida sia fondamentale, oltre ad una buona dotazione di capitale, avere una gestione attenta ed efficace dei rischi assunti. Il valore del CET 1 è infatti fortemente influenzato dal numero di prestiti e mutui: questo vuol dire anche che le banche si occupano principalmente della raccolta e della gestione di fondi, avranno necessariamente un CET 1 più elevato.

Da solo perciò il CET 1 non può dare un'indicazione esaustiva dalla solidità della banca, ma deve essere considerato insieme ad altri parametri come il rating delle società specializzate e il valore dei CDS.

-

Il rating delle società internazioni

Il rating è un giudizio espresso da agenzie internazionali e indipendenti sulle capacità di una società, nel caso specifico della banca, di pagare o meno i propri debiti. In particolare, l'agenzia di rating valuta la solvibilità di una società che emette obbligazioni attraverso un giudizio sulla sua capacità di far fronte agli impegni presi con i creditori. La scala di valutazione varia in base all'agenzia che emette il giudizio: le principali sono Moody's, Standard & Poor's e Fitch. La scala viene aggiornata periodicamente e va dalla tripla A (massima affidabilità) alla D (default, insolvenza) ed è un importante parametro per valutare la solidità di una banca.

Il rating delle agenzie internazionali può rivelarsi un ottimo indicatore per capire dove e come investire in modo sicuro i propri risparmi, ma per un'analisi più approfondita e accurata è necessario prendere in considerazione, oltre al già citato CET 1, anche l'andamento dei CDS (Credit Default Swap).

-

I CDS

I CDS (Credit Default Swap) rappresentano una forma di assicurazione sui titoli obbligazionari. Si tratta di un vero e proprio premio assicurativo che protegge chi lo sottoscrive dal rischio di default o di mancato rimborso di un titolo: in caso si verifichino questi eventi, la società che ha emesso la polizza pagherà all'assicurato il valore dei titoli in fallimento o non rimborsati.

L'andamento del valore dei CDS è importante perché indica la percezione dei mercati sul potenziale rischio di default di uno Stato o di una società che emette obbligazioni. L'aumento del valore dei CDS indica quindi l'aumento della percezione del rischio di default.

In altre parole, i CDS sono una misura della rischiosità delle obbligazioni emesse da una banca. Tuttavia, l'aumento del CDS di una determinata banca non indica assolutamente che quella banca andrà in default: i CDS subiscono infatti gli sbalzi emotivi degli operatori che li determinano. Insomma, i CDS sono un indicatore di quanto il mercato sia ottimista o pessimista nei confronti della solvibilità di un certo emittente.

Complessivamente, il CET 1 (il parametro stabilito da un'autorità di regolamentazione), il rating (il parametro stabilito periodicamente da società indipendenti) e il CDS (l'opinione del mercato) sono i parametri da considerare per valutare la stabilità e la solidità di una banca.

Come tutelarsi

-

Come si riconosce una banca sicura?

Fidarsi della propria banca è un'esigenza fondamentale per ogni correntista e risparmiatore. Se vuoi valutare l'affidabilità delle banche italiane devi prendere in considerazione tre criteri:

- La redditività: un bilancio positivo garantisce la stabilità della banca e la sua capacità di fronteggiare eventuali perdite inattese

- La qualità degli impieghi: è inversamente proporzionale alla quantità del credito deteriorato rispetto alla quantità totale dei crediti

- La solidità: un capitale alto indica una maggiore capacità di erogare credito, ma anche una maggiore sicurezza per chi deposita.

Scegliere una banca solida, valutando parametri come il CET 1, il rating e i CDS, e quindi il primo passo per tutelare i propri risparmi.

-

Cosa succede ai conti correnti cointestati?

È bene ricordare che in nessun caso i depositi e i conti correnti fino a 100.000 euro possono essere coinvolti nelle procedure di salvataggio interno delle banche. Inoltre, la garanzia del Fondo Interbancario di Tutela dei Depositi e dal Fondo di Garanzia dei Depositanti del Credito Cooperativo è stabilita per ogni singolo depositante e per banca.

Questo vuol dire che nel caso di un conto corrente cointestato a due persone, l'importo massimo garantito sarà di 200.000 euro, perché ogni cointestatario godrà della garanzia di 100.000 euro. Al contrario, nel caso di due conti intestati alla stessa persona nella stessa banca, l'importo massimo garantito è comunque pari a 100.000 euro.

LA MIA BANCA È SICURA?

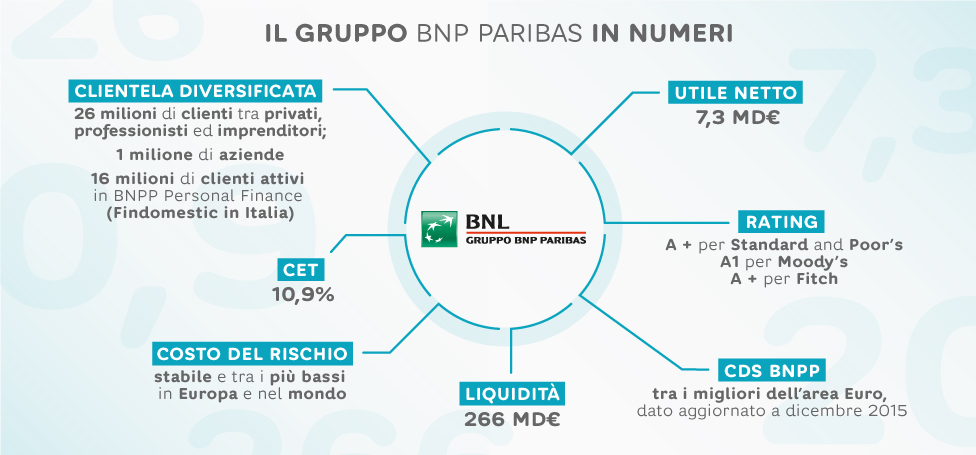

Hello bank! ti offre tutta la solidità del gruppo internazionale BNP Paribas e tutti i valori di un banca tradizionale: sicurezza, affidabilità e trasparenza.

I risultati ottenuti da BNL ed Hello bank! sono tra i migliori nel sistema bancario italiano. Ecco perché:

IL CDS DEL GRUPPO BNP PARIBAS

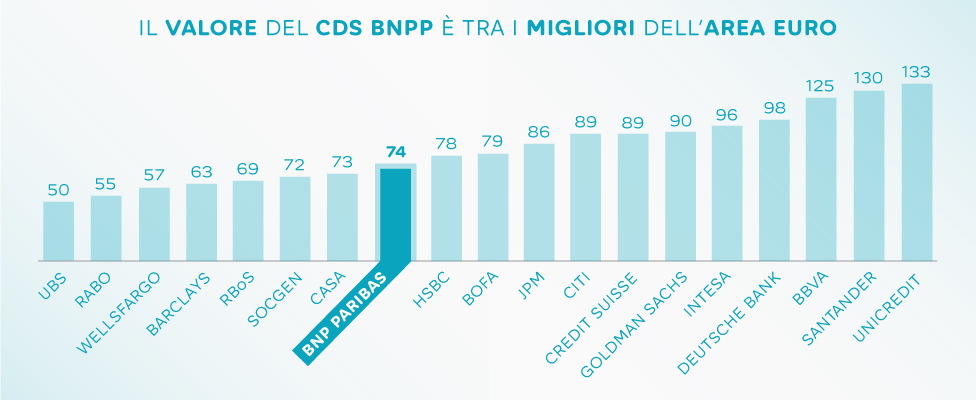

Il CDS è un parametro che indica la percezione dei mercati sul rischio di default di una banca: più il valore è basso, più la banca è solida.